すみません、1回目のブログ記事をアップしてから、10日もたってしまいました。ブログで一番ダメなパターンですね。定期的に、アップしたいと思います。

さて、2020年度分の確定申告重要な変更は6点あるのですが、そのうち3点について説明したいと思います。

1.変更点①~③の全体像

2020年度の改正の中で最も大きな改正は、給与所得控除額の減額と、基礎控除額の引き上げです。給与所得控除は、年末調整を受ける会社員等の方々に関係してくる項目になります。一方、基礎控除は、所得がある人全員に関係してくる項目です。では、具体的に変更のポイントを見ていきましょう。

と、そのまえに、簡単に、所得税の計算を説明しておきます。

ざっくりいうと以下の式になります。厳密には、税額控除などもあるのですが、ここはわかりやすくするために省略します。

(A総所得-B所得控除)×税率=税額

で、今回の給与所得控除と基礎控除は上の式のどこに影響するかというと、給与所得控除は、A総所得、基礎控除はB所得控除のところに含まれてきます。

そうすると、

給与所得控除が減った → 総所得が10万円だけ増える

基礎控除が増える → 所得控除が10万円だけ増える

結局、税率をかける前の金額(A総所得-B所得控除)はプラスマイナスゼロということになり、影響はチャラということになります。

とはいえ、全員が全員影響が出ないかというと、それぞれの所得に応じて恩恵を受けるひとと恩恵を受けない人が出てきます。

ちょっとまだわからないという人もいらっしゃると思うので、具体的に見ていきたいと思います。

2.変更点① 給与所得控除の10万円減額

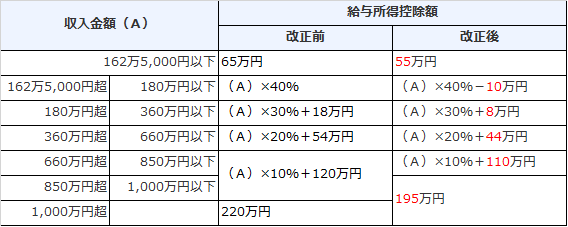

まず、給与所得控除ですが、以下の表のように改正されます。

この表だけを見ると、一番わかりやすいのが、例えば、一番上の給与所得控除額の最低額が65万円→55万円と10万円少なくなっています。所得税の計算で、給与所得は、この算式(給与所得=給与収入-給与所得控除)で算出されるのですが、この算式で出てくる給与所得控除の金額が下がると、控除できる金額が10万円少なくなって、10万円×税率の分だけ増税になってしまいます。

しかし、一概に増税となっているわけではありません。なぜなら基礎控除の金額で手当てがされているからです。また、850万円超1,000万円以下の人についても「(A)×10%+120万円」→「195万円」になっています。これは、控除額が195万円で頭打ちになることを意味していて、結果、増税となってしまっています。こちらについても、後で説明する「所得金額調整控除」で手当てがなされています。

それでは、どんな手当てがされているんだ?ちゃんとチャラになるんだよねー??って思われると思います。その手当というのが基礎控除の10万円増額と所得金額調整控除という施策です。

3.変更点② 基礎控除の10万円増額

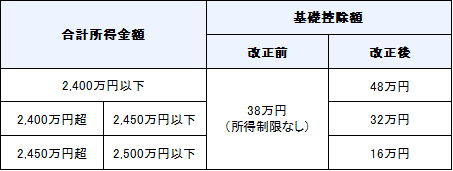

次に、基礎控除ですが、以下の表のように改正されます。

この表を見ると、2,400万円以下の方の場合、38万円→48万円と10万円増えています。多くの方が2,400万円以下に該当すると思うので、みなさん基礎控除が10万円増額します。

2,400万円超の方々は、残念ながら控除額が下がってしまい、結果増税となってしまいますが、このくらいの高所得者になると数万円の違いなのであまりに気されないのかなと・・・・。ちなみに、2,500万円超の場合は、基礎控除の適用はなく控除額は0になってしまうことになりました。

前のセクションで、給与所得がある会社員の方は、給与所得控除のマイナスと、基礎控除のプラスでチャラになるという話をしました。一方、個人事業主の場合は、一般には給与所得がないことになりますが、どういう影響が出るでしょうか?「5.個人事業主への影響は?」で簡単にご説明したいと思います。

4.変更点③ 所得金額調整控除の新設

上で説明した、給与所得控除引き下げと基礎控除引き上げの改正は、850万円超の給与所得者にとっては、増税となる改正です。850万円超の所得者とはいっても、子育て等を行っている人にとっては、税負担が重くのしかかってくる可能性が懸念されたため、所得金額調整控除という制度が新設されました。

改正後の給与所得控除は、給与の年収が850万円を超えた後、195万円で頭打ちになってしまいます。そこで、給与年収が850万円を超える人についてのみ、以下のイ~ハのいずれかに該当すれば、給与所得控除に上乗せして、所得金額調整控除を給与所得から控除することができます。

この要件のうち、4つ目の要件に該当するケースが多いと推測されます。通常、扶養控除の対象となるのは16歳以上ですが、所得金額調整控除の適用を受けるためには23歳未満であればよいので、中学生や小学生や未就学児などの子がいる場合でも対象となります。

5.個人事業主への影響は?

3.で少し触れましたが、2020年度の改正で、給与所得のない個人事業主の影響はどうなるのだろう?という疑問が生じました。多くの個人事業主は、給与所得がない場合が多いので、給与所得控除引き下げの影響を受けず、基礎控除の10万円引き上げ分だけまるまる減税ということになります。ただし、すべての個人事業主がそうなるかというと、そういうわけではありません。

非常にめんどくさいですね。

これまで65万円の青色申告特別控除を受けていた個人事業主の方で、「電子申告を行う」または「電磁的記録の備付けおよび保存をしている」のいずれも行っていない方については、この限りではありません。青色申告特別控除の金額が65万円から55万円に減額されるためです。また、個人事業主でも、アルバイト等を兼業し給与所得のある方は、基礎控除引き上げの影響は会社員同様(給与等の収入金額によって影響なし、または増税)となります。

分かりやすく言うと、2019年度の確定申告でe-TAXで電子申告をしているような個人事業主に限って減税の恩恵を受けるということになります。

青色申告特別控除については、次回説明する変更点⑥でも触れるので、詳細はそちらをご参照ください。

6.まとめ

ここまで、2020年度の改正点を書いてきましたが、いかがでしたでしょうか?

今回の改正では、多くの納税者の方にはそれほど影響はうけないものの、高所得者については、税負担が増えるというような改正となっています。確定申告をきちんとすれば、戻ってくる税金もでてくるので、ぜひ確定申告にチャレンジしてほしいなと思います。

次回、残りの④~⑥の改正点についてご説明したいと思います。

当事務所でも、個人事業主の方向け確定申告のサービスも提供していますので、ご興味ある方はお気軽にお問い合わせください。

会計・税務のことなら

田中丸公認会計士・税理士事務所に相談

お気軽にお問合せください

24時間受け付けています